BNC (Bénéfices Non Commerciaux) est simplement un régime fiscal

Le régime fiscal désigne le niveau d’imposition appliqué aux bénéfices d’une entreprise.

Il existe deux types de régimes pour les Bénéfices Non Commerciaux :

Le Micro BNC et la Déclaration Contrôlée

Le Micro BNC aussi appelé Spécial BNC

Le Micro BNC donne droit à un abattement fiscale de 34% sur la recette

Les 34 % représentent vos frais professionnels estimés par les impôts

Admettons que vous gagnez 1000 € l’année

1000€ – 34% (abattement fiscal) = 660€ << votre bénéfice

Vos impôts seront calculés sur la base des 660 € et non des 1000 €, donc vous payerez moins.

Pour avoir droit à ce régime vous ne devez pas dépasser 70.000€ de Chiffre d’Affaire par an.

En cas de dépassement, vous passerez au régime de la Déclaration contrôlée l’année suivante.

La Déclaration Contrôlée

Avec ce régime vos frais professionnels réels (déplacement, loyer, achat fournitures…) sont calculés et déduits de votre Chiffre d’Affaire.

Admettons que vous gagnez 1000€

1000€ – 400€ (frais professionnels) = 600€ << votre bénéfice

Vos impôts seront calculés sur la base des 600€ et non des 1000€, donc vous payerez moins

L‘article 96-1 du CGI précise néanmoins qu’en dessous du seuil des 70 000 € de Chiffre d’Affaire, les artistes peuvent quand même opter pour ce régime

Si vos frais représentent plus de 34% de votre Chiffre d’Affaire, il est clair qu’il serait judicieux d’opter pour la Déclaration contrôlée plutôt que le Micro BNC.

Dispense de TVA

En fonction de votre Chiffre d’Affaire vous pouvez bénéficier d’une dispense de TVA appelée “ franchise en base ” par l’administration.

Pour bénéficier de la franchise en base de TVA, le Chiffre d’Affaire annuel hors taxes ne doit pas dépasser : 42 900 €

Si vous bénéficiez de cette dispense pensez à faire figurer sur vos factures la mention « TVA non applicable, article 293 B du CGI »

Formalité à l’URSAFF

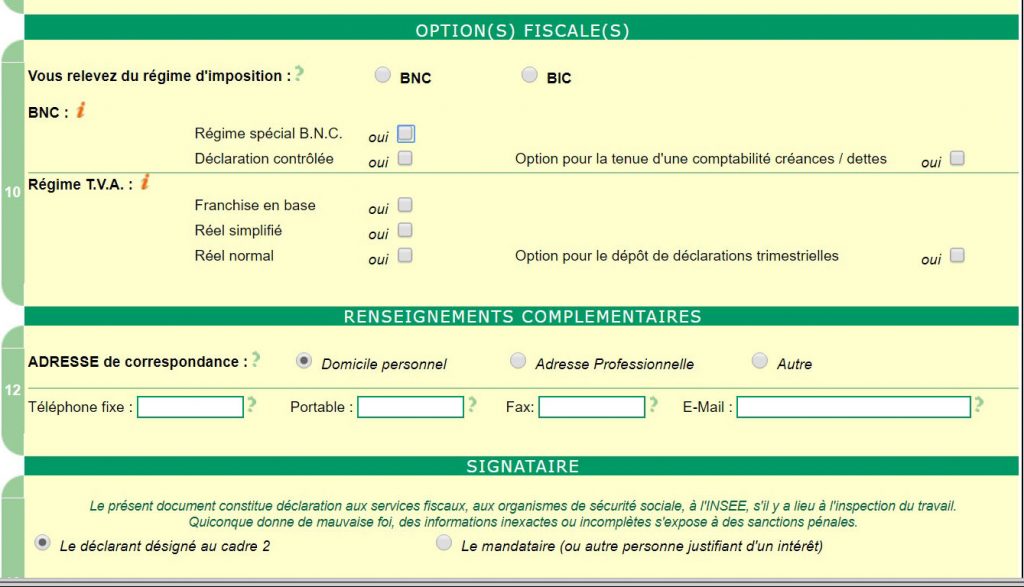

Durant votre inscription à L’URSAFF, il vous sera présenté un formulaire afin de choisir votre régime BNC. Cochez la partie BNC puis choisissez l’option (Régime spécial B.N.C ou Déclaration contrôlée) qui est le plus avantageux pour vous.

Concernant le régime TVA

En tant qu’artiste auteur assujetti à la TVA, vous êtes dans l’obligation de la déclarer au service des impôts.

Pour le régime Réel simplifiée

L’imprimé utilisé pour les déclarations de TVA est le formulaire CA 3, qui doit être déposé au service des impôts dans les délais, en un seul exemplaire.

Lorsque la TVA payée annuellement ne dépasse pas les 4 000 euros, il est possible d’opter pour le dépôt d’une déclaration de TVA trimestriellement.

Pour le régime Réel normal

Les entreprises concernées par le régime réel normal de TVA sont celles dont le chiffre d’affaires est supérieur :

• à 789 000 € pour les activités de négoce, de vente à consommer sur place et de fourniture de logement,

• et à 238 000 € pour les activités de prestations de services et les activités non commerciales.

Les entreprises soumises au régime réel normal de TVA sont tenues de produire chaque mois une déclaration de TVA CA 3 qui reprend les opérations réalisées au titre du mois précédent.

Lorsque le montant de la TVA exigible sur l’année n’excède pas 4 000 euros, les entreprises ont la possibilité d’opter pour le dépôt d’une déclaration trimestrielle.

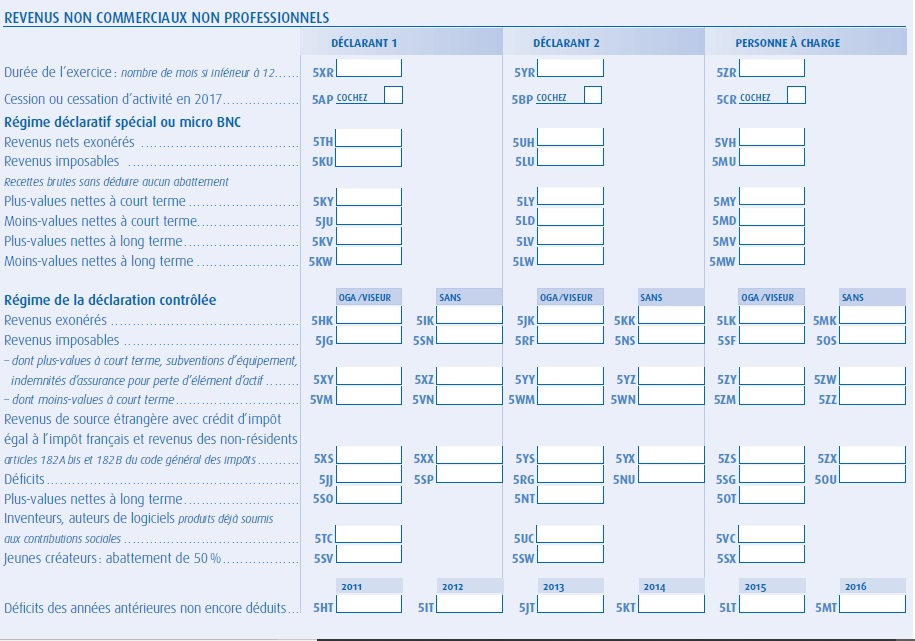

Les impôts

Pour les impôts vous devez remplir le formulaire 2042-C-PRO la partie REVENUS NON COMMERCIAUX PROFESSIONNELS. (page 3 et 4)

Vous devez indiquer les recettes brutes (l’abattement est appliqué ensuite par le fisc)

J’espère que ce billet aura su vous aider à éclaircir toute cette oppacité autour de la question du BNC. A bientôt!

Merci beaucoup pour cet article qui m’a été très précieux pour ma déclaration ! 🙂

C’est avec plaisir 🙂

Merci beaucoup pour ces explications.

C’est exactement ce que je recherchais. ça va bien m’aider pour la suite ; )

Bien à vous

Fabrice

Merci pour ce commentaire 🙂

Merci pour cet article très clair. Il m’a bien aidée 🙂

Merci pour votre commentaire 🙂

Merci pour l’article très bien expliquée,

j’ai une question concernant la TVA, vous expliquez le réel simplifié et le réel normal, mais à quoi correspond la franchise de base ? Merci !

Bonjour Julien 🙂

En franchise en base vous n’êtes tout simplement pas assujetti à la TVA. Donc vous ne la facturez pas à vos clients. Il y aura bientôt un article sur le sujet. Stay connected!